– Ze względu na niskie stopy procentowe banki zaczęły rekompensować sobie zyski poprzez wzrost marż. Już w tej chwili trudno jest znaleźć oferty poniżej 1,9% marży nawet przy 20% wkładzie własnym. Spodziewamy się, że ta tendencja się utrzyma i oferty niskomarżowych kredytów hipotecznych szybko do nas nie powrócą – komentuje ekspert Gold Finance.

Niektóre banki znoszą pewne obostrzenia, które nałożyły w początkowej fazie pandemii. Po wcześniejszym wykluczeniu dochodu z działalności gospodarczej, część banków zaczęła dopuszczać (przynajmniej dla wybranych branż) tą formę osiągania dochodu. – Część banków skróciła listy zakazanych PKD u klientów, których głównym dochodem jest prowadzenie działalności gospodarczej, do tego stopnia, że jest nawet możliwe udzielenie kredytu osobie prowadzącej restaurację, o ile ta nie ucierpiała zbyt mocno w kryzysie, a teraz klient może udowodnić znaczną poprawę obrotów – dodaje Tomasz Przyrowski, prezes zarządu Gold Finance.

Z kolei Andrzej Łukaszewski zwraca uwagę na inny pozytywny aspekt. – Jest to wzrost średniej zdolności kredytowej. Wynika to bezpośrednio z nominalnego oprocentowania kredytów, co przekłada się na wysokość raty stanowiącej niższe obciążenie budżetu domowego. Należy równocześnie brać pod uwagę aktualną wewnętrzną politykę kredytową banku, która w każdym z przypadków będzie miała indywidualne podejście do sposobu wyliczania zdolności – dodaje ekspert Gold Finance. Jednak Prezes Gold Finance, Tomasz Przyrowski twierdzi, by przy ocenie sytuacji na rynku nie zapominać o tym, że banki stale obserwują sytuację i dopuszczają możliwość modyfikacji polityki kredytowej. – Dziś jest łatwiej o kredyt niż w szczycie lockdown-u, ale nie możemy zapominać, że banki analizują rynek, monitorują stopy bezrobocia, ceny nieruchomości, a to oznacza dokładnie tyle, że nie możemy uznać obecnej sytuacji na rynku kredytowym za stabilną – dodaje Tomasz Przyrowski.

Jakie kredyty zaciągają Polacy?

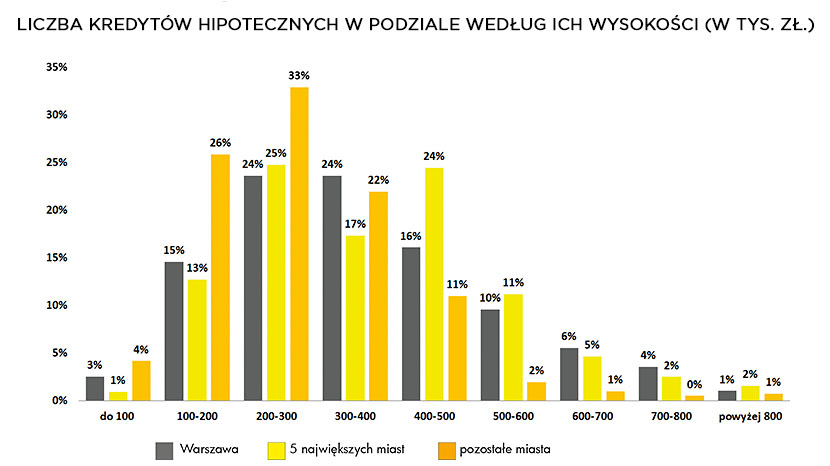

Pandemiczne miesiące miały wpływ na wysokość udzielanych kredytów na zakup nieruchomości w Warszawie. Według raportu Barometr Metrohouse i Gold Finance w I kw. 2020 odsetek kredytów w wysokości 500 tys. zł i więcej wynosił 28 proc., podczas gdy w II kw. obniżył się do 21 proc. W tym czasie na popularności zyskiwały kredyty do 300 tys. zł (42 proc.), których udział w poprzednim kwartale wyniósł 35 proc. Podobnie wygląda sytuacja w pozostałych dwóch analizowanych segmentach. W pięciu największych miastach, z wyłączeniem Warszawy, udzielano nieco więcej kredytów do 300 tys. zł., które stanowiły 36 proc. ogółu. W mniejszych ośrodkach takie wysokości wypłacanych kredytów były najpopularniejsze i wynosiły 63 proc., podczas gdy kredyty w wysokości powyżej 500 tys. zł były przedmiotem jedynie co 25 transakcji.

Sprawdźmy, ile wynosiły średnie wartości kredytów udzielonych w II kw. br. za pośrednictwem ekspertów Gold Finance. Pomimo wysokich poziomów cen na stołecznym rynku nieruchomości średnia kwota udzielonego kredytu dość znacząco spadła. Klienci nabywający nieruchomości w stolicy zaciągali zobowiązania kredytowe w wysokości o 46 tys. zł niższej niż w I kw. br. Średnia kwota kredytu w Warszawie wyniosła 364 tys. zł. Nieco niższe kredyty były zaciągane również przez osoby z największych miast (Kraków, Wrocław, Łódź, Poznań, Gdańsk), gdzie średnia wyniosła 342 tys. zł, czyli o prawie 13 tys. mniej niż przed kwartałem. Jedynie w mniejszych lokalizacjach kwota zaciąganego kredytu nieznacznie wzrosła do poziomu 279 tys. zł.

Według wyliczeń Gold Finance obecnie zdolność kredytowa modelowej rodziny 2+2 z dochodami miesięcznymi 8000 zł netto jest wyższa niż w poprzednim kwartale i wynosi 648 tys. zł, a w przypadku pary bez dzieci 807 tys. zł. Banki pożyczą też więcej singlowi z dochodami 5000 zł – obecnie średnio może liczyć na 503 tys. zł.

cz.info.pl; źródło: Informacja prasowa Metrohouse